Serveis financers I: entitats, despeses i vies de reclamació

Informació general (actualitzada a 05.02.2016)

1. Entitats

2. Despeses: interessos i comissions

2.1. Tipus d’interès en els productes bancaris

2.2. Requisits que han de complir els interessos

2.3. Requisits que han de complir les comissions

2.4. Obligacions d’informació que s’imposen a les entitats de crèdit titulars de caixers automàtics

3. Protecció de l’inversor

3.1. Informació i classificació dels productes financers

4. Registre d’impagats

4.1. Concepte

4.2. Drets que tenim enfront el titular del fitxer

4.2.1. Exercici del dret de rectificació i cancel·lació

4.3. Central d’Informació de Riscos (CIR)

5. Vies de reclamació

5.1. Departament o Servei especialitzat d’Atenció al Client. El Defensor del Client

5.2. Departament de Conducta de Mercat i Reclamacions del Banc d’Espanya

1. Entitats

Font: Banc d'Espanya.

Cal saber quines entitats estan supervisades pel Banc d'Espanya i, dins d'aquestes, les diferències que fan que unes puguin captar dipòsits (bancs, caixes i cooperatives de crèdit), mentre que la resta es dediquen a concedir crèdits, taxar immobles, prestar avals , canviar moneda o gestionar transferències a l'estranger. En aquest apartat sabreu si estan incloses en els Registres oficials que publica el Banc d'Espanya.

2. Despeses: interessos i comissions

Font: Banc d’Espanya Tipus d’interès | Comissions bancàries

L'interès és el preu que es paga per aconseguir diners durant un cert període de temps. En les modalitats més simples, interès és el que paguem a una entitat de crèdit a canvi que ens presti diners, i també el que ens paga l'entitat per deixar-li una quantitat determinada (en forma de dipòsit o de títols de renda fixa, per exemple).

El tipus d'interès seria llavors l'interès que correspon a un capital (el que s'anomena principal). S'expressa en tant per cent sobre l'import del capital i es refereix a un període de temps determinat. El més normal és que es parli d'un percentatge sobre un capital que es presta durant un any.

Les comissions bancàries són les quantitats que les entitats de crèdit ens cobren en compensació pels seus serveis (per exemple, enviar una transferència, canviar divises, administrar un compte, estudiar un préstec, donar-nos una targeta de crèdit, etc.). Les entitats poden també repercutir les despeses justificades que hagin de pagar a tercers per poder prestar-nos aquests serveis. Les comissions poden cobrar-se juntes, com un sol càrrec genèric (cas de les tarifes planes) o separades, és a dir, un càrrec individualitzat per cada servei prestat.

2.1 Tipus d’interès en els productes bancaris

Font: Banc d'Espanya ![]() .

.

2.2. Requisits que han de complir els interessos

Les entitats de crèdit han de posar a disposició dels clients, degudament actualitzats, els tipus d'interès habitualment aplicats als serveis que presten amb més freqüència, en un format unificat, d'acord amb els termes específics que determina el Banc d'Espanya.

Aquesta informació ha d'incloure, en tot cas, de manera senzilla i que faciliti la comparació entre entitats, la taxa anual equivalent (TAE) o una altra expressió equivalent de l'operació.

Aquesta informació unificada estarà disponible en tots els establiments comercials de les entitats de crèdit, en les seves pàgines electròniques i en la pàgina electrònica del Banc d'Espanya, i ha d'estar a disposició dels clients en qualsevol moment i gratuïtament.

Més informació: Banc d’Espanya. Preguntes freqüents.

2.3. Requisits que han de complir les comissions

Les comissions percebudes per serveis prestats per les entitats de crèdit seran les que es fixin lliurement entre aquestes entitats i els clients.

Només es poden percebre comissions o repercutir despeses per serveis sol·licitats en ferm o acceptats expressament per un client i sempre que responguin a serveis efectivament prestats o despeses que hi ha hagut.

Les entitats de crèdit han de posar a disposició dels clients, degudament actualitzades, les comissions habitualment percebudes pels serveis que presten amb més freqüència, així com les despeses repercutides en aquests serveis, tot això en un format unificat, d'acord amb els termes específics que determini el Banc d'Espanya.

Aquesta informació ha d'incloure, en tot cas, de manera senzilla i que faciliti la comparació entre entitats, els conceptes que meriten comissió, la periodicitat amb què s'apliquen i l'import de les mateixes de manera desagregada per període en què s'apliquin.

Aquesta informació estarà disponible a tots els establiments comercials de les entitats de crèdit, en les seves pàgines electròniques i en la pàgina electrònica del Banc d'Espanya, i ha d'estar a disposició dels clients, en qualsevol moment i gratuïtament.

Més informació: Banc d’Espanya. Comissions bancàries.

2.4. Obligacions d’informació que s’imposen a les entitats de crèdit titulars de caixers automàtics

Quan el servei bancari hagi de ser prestat a través d'un caixer automàtic o d'un dispositiu similar i l'entitat emissora del mitjà de pagament sigui diferent de la titular d'aquell, es podrà substituir la informació que preveu el paràgraf anterior pel valor màxim de la comissió i altres despeses addicionals a què pugui quedar subjecta l'operació sol·licitada. En aquest supòsit, s'ha d'informar que l'import finalment carregat pot ser inferior, depenent, si escau, de les condicions estipulades en el contracte celebrat entre el client i l'entitat emissora del mitjà de pagament.

En serveis bancaris prestats a través d'un mitjà de comunicació a distància o d'un caixer automàtic o d'un dispositiu similar, en lloc visible, ha de figurar un número de telèfon per a incidències, al qual es podrà acudir en el cas que es produeixin problemes en la prestació dels serveis.

3. Protecció de l’inversor

Font: Comissió Nacional del Mercat de Valors.

- Com prendre decisions d’inversió?

- Quins són els productes d’inversió?

- Què són els serveis d’inversió?

- Quines són les entitats autoritzades?

• Les preguntes que ha de fer-se tot accionista d’una companyia cotitzada.

• Protecció de l’inversor. Servei de Reclamacions.

3.1. Informació i classificació dels productes financers

Les empreses de serveis d’inversió, entitats de crèdit, establiments financers de crèdit, entitats asseguradores i entitats gestores de fons de pensions, entre altres, tenen l’obligació d’informar als clients sobre el nivell de risc dels productes financers que van a comercialitzar o quan prestin serveis d’inversió, perquè els permeti elegir els que millor s’adeqüin a les seves necessitats i preferències d’estalvi i inversió.

Han d’informar tant en les comunicacions publicitàries com en la descripció general de la naturalesa i riscos del producte financer que ha de facilitar-se als clients abans de la contractació.

Per això, han d’entregar, amb caràcter previ a la comercialització, un indicador de risc i, si escau, unes alertes addicionals per liquiditat i complexitat, dels següents productes financers:

-

Instruments financers de l’art.2 del Reial Decret Legislatiu 4/2015 , de 23 d'octubre , pel qual s'aprova el text refós de la Llei del Mercat de Valors (accions, bons i obligacions, participacions preferents...).

-

Els dipòsits bancaris incloent , entre altres, els dipòsits a la vista, d’estalvi i a termini.

-

Els productes d’assegurances de vida amb finalitat d’estalvi inclosos els plans de previsió assegurats.

-

Plans de pensions individuals i associats.

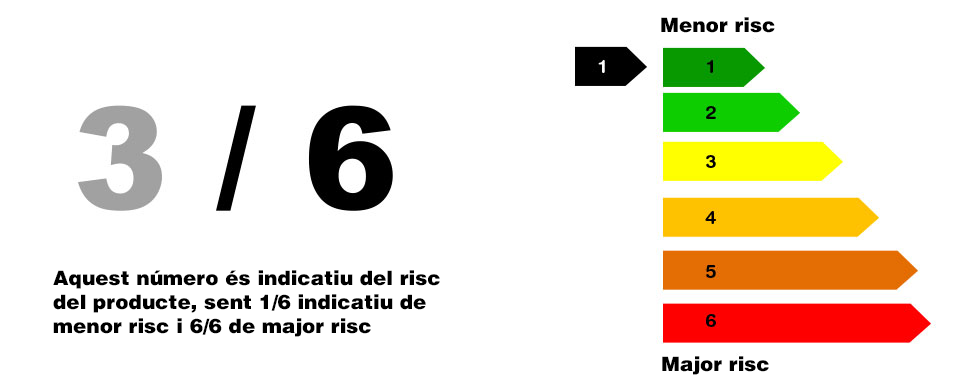

La classificació dels productes financers per risc i complexitat es realitza mitjançant una escala de sis colors (semàfor de riscos) o de números, que van de l’1 al 6, i amb ella es diferencien els que tinguin menor risc i els que comportin més risc per als clients.

- Es tenen en compte aspectes com si es garanteix o no el capital del producte, el termini en què es retorna el principal i la qualitat creditícia del producte o, en el seu defecte, la de l’entitat emissora.

- Consulteu la classificació dels productes en virtut de l’indicador del risc a l’art.5 de l’Ordre ECC/2316/2015, de 4 de novembre, relativa a les obligacions d'informació i classificació de productes financers.

- Semàfor de risc: la correspondència del producte financer amb una classe determinada de l’indicador del risc es representa gràficament mitjançant un pentàgon orientat cap a la dreta i de color negre que apunta al pentàgon de color de la classe corresponent.

- Indicació numèrica: les entitats poden substituir la figura dels sis colors per la indicació numèrica de la classe a la que pertany el producte financer en la part del numerador de la fracció, mantenint el denominador constant en el núm. 6.

La mida de les figures o del text ha de ser adequat a la mida del document per assegurar que siguin clarament visibles i llegibles.

Les entitats poden incloure, a més de l’indicador de risc, si escau:

- una alerta sobre la liquiditat: sobre les possibles limitacions respecte a la liquiditat i sobre els riscos de venda anticipada del producte financer, acompanyada d’una o dos figures d’un cadenat.

- una alerta sobre la complexitat del producte financer quan es tracti d’un producte complex i difícil d’entendre acompanyada d’una figura d’exclamació.

- Consulteu les alertes als art.7,8,9 de l’Ordre ECC/2316/2015, de 4 de novembre, relativa a les obligacions d'informació i classificació de productes financers.

-Indicador de risc de plans de pensions: quan el producte financer comercialitzat per les entitats sigui un pla de pensions, les entitats han de facilitar, en substitució de l’indicador de risc, un altre elaborat d’acord amb els apartats 4 i 6 de la Norma quarta de la Circular 2/2013, de 9 de maig, de la Comissió Nacional del Mercat de Valors, sobre el document amb les dades fonamentals per a l'inversor i el fullet de les institucions d'inversió col·lectiva.

4. Registre d’impagats

4.1. Concepte

En l’activitat bancària és tradicional la demanda d’un intercanvi d’informació entre els bancs sobre els seus clients, en el sentit que unes entitats posin en coneixement de les altres certes dades rellevants sobre les operacions concluses amb els seus clients, en particular en relació a aquells extrems que incideixen sobre la solvència de tals clients..

La manera més eficaç d’intercanviar informació és mitjançant la creació d’un organisme central al qual totes les entitats s’hi obliguen a comunicar determinades dades per tal de registrar-les i d’aquesta manera totes les entitats adherides o afiliades a aquest organisme central hi poden tenir accés.

Són registres d’impagats el RAI (Registre d’Acceptacions Impagades), que és un dels registres d’impagats més important del sistema bancari espanyol, i ASNEF, entre d’altres.

Els registres d’impagats, a més d’estar sotmesos a la Llei orgànica 15/1999, de 13 de desembre, de protecció de dades de caràcter personal es regulen per reglaments interns.

Consulteu, en aquest mateix web, el tema de consum: Protecció de dades.

4.2. Drets que tenim enfront el titular del fitxer

- Dret a conèixer l’existència del registre: les mateixes entitats ens han d’informar si estem inclosos o no en un registre.

- Dret d’accés a la informació: segons l’article 29.2 de la Llei orgànica 15/1999, de 13 de desembre, de protecció de dades de caràcter personal ,el titular del fitxer ha de comunicar als interessats en un termini de 30 dies des de la data de la inscripció en el registre, que les seves dades han estat incloses en el mateix, i se’ls informarà del seu dret a obtenir informació sobre la seva totalitat.

- Dret de rectificació i cancel·lació: l’article 16 de la Llei orgànica 15/1999, de 13 de desembre, de protecció de dades de caràcter personal disposa que hauran de ser rectificades o cancel·lades aquelles dades de caràcter personal que siguin inexactes o incompletes.

Consulteu, en aquest mateix web, el tema de consum: Protecció de dades.

4.2.1. Exercici del dret de rectificació i cancel·lació

En un termini de 10 dies des de la recepció de l’escrit, el fitxer ha de contestar a l’interessat.

Si en aquest termini no ens contesten o ens deneguen la rectificació o cancel·lació de les dades, podrem interposar una denúncia davant l’Agència Espanyola de Protecció de Dades.

Consulteu, en aquest mateix web, el tema de consum: Protecció de dades.

4.3. Central d’Informació de Riscos (CIR)

Font: Banc d'Espanya.

- Què és la Central d'Informació de Riscos (CIR) i els seus objectius?

- Com funciona?

- Com es pot accedir a les seves dades?

- Preguntes més freqüents

5.Vies de reclamació

Totes les entitats de crèdit, d’acord amb el Codi de Consum de Catalunya, han d’informar en els contractes del lloc on els usuaris poden tramitar les queixes o les reclamacions davant del prestador o prestadora del servei i del procediment per a fer-ho. També s’hi ha d’informar de si el prestador o prestadora del servei està adherit a una junta arbitral de consum i de la possibilitat de la persona consumidora d’adreçar-se a aquests organismes per a resoldre els conflictes.

També han de lliurar a la persona consumidora la informació rellevant de la prestació per escrit o d’una manera adaptada a les circumstàncies de la prestació.

Han d’oferir a la seva clientela un servei telefònic gratuït al qual es puguin adreçar per posar en coneixement de l'empresa les eventuals incidències, esdeveniments i circumstàncies que afectin el funcionament normal de les relacions de consum i formular reclamacions sobre els serveis rebuts.

Han de disposar de Fulls Oficials de Queixa/Reclamació/Denúncia a l’abast de les persones consumidores i usuàries.

Han de facilitar, en el moment de la contractació, una adreça física a Catalunya, on la persona consumidora pugui ser atesa de manera ràpida i directa en relació a qualsevol queixa o reclamació sobre el servei, sempre que l'atenció al consumidor no es faci en el mateix establiment on s'hagi contractat.

I també estan obligades a garantir de manera fefaent que la persona consumidora, per a fer valer l’eventual exercici dels seus drets, tingui constància, per escrit o en qualsevol suport durador, de la presentació de qualsevol mena de queixa o reclamació relativa a incidències, esdeveniments o circumstàncies que afectin el funcionament normal de les relacions de consum. Per tant, se li haurà de lliurar un acusament de rebuda, un número d’ incidència o qualsevol altre document acreditatiu.

En general, en cas de disconformitat respecte d’alguna de les actuacions de l’entitat de crèdit , el primer que ha de fer el client/a és dirigir la queixa a la seva mateixa oficina. Si en aquesta no és atès o no arriben a un acord haurà de seguir les vies següents.

5.1 Departament o Servei especialitzat d’Atenció al Client. El Defensor del Client

Les Entitats Financeres estan obligades a disposar d’un departament o servei especialitzat d’atenció al client que tingui per objecte atendre i resoldre les queixes i reclamacions que presentin els clients.

Ens referim a totes les queixes i reclamacions presentades, directament o mitjançant representació, per totes les persones físiques o jurídiques, espanyoles o estrangeres, que reuneixin la condició d’usuari dels serveis financers prestats per les entitats senyalades, sempre que aquestes queixes i reclamacions es refereixin als seus interessos i drets legalment reconeguts, ja derivin dels contractes, de la normativa de transparència i protecció de la clientela o de les bones pràctiques i usos financers, en particular, del principi d’equitat.

El document de queixa o reclamació ha de contenir el nom, cognoms i domicili de l’interessat, el DNI, motius i precisió clara de les qüestions sobre les que se sol·licita un pronunciament, oficina, departament o servei on s’haguessin produït els fets, que el reclamant no té coneixement que la matèria objecte de la queixa o reclamació està essent substanciada a través d’un procediment administratiu, arbitral o judicial, lloc, data i signatura.

Les entitats podran designar, sense estar obligades, un defensor del client, a qui correspondrà atendre i resoldre els tipus de reclamacions que se sotmetin a la seva decisió, segons allò que disposi el reglament de funcionament.

Els titulars del departament o servei d’atenció al client i del defensor del client hauran de ser persones amb honorabilitat comercial i professional, i amb coneixement i experiència adequats per exercir les seves funcions.

Les entitats han de tenir a disposició dels clients, en totes i cadascuna de les oficines obertes al públic, així com en les seves planes web en cas que el contracte s’hagués celebrat per mitjans telemàtics, la informació següent:

- L’existència d’un departament o servei d’atenció al client i, en el seu cas, d’un defensor del client, amb indicació de la seva adreça postal i electrònica.

- L’obligació per part de l’entitat d’atendre i resoldre les queixes i reclamacions presentades pels seus clients, en el termini de dos mesos des de la seva presentació en el departament o servei d’atenció al client o, en el seu cas, defensor del client.

- Referència al Servei de Reclamacions que correspongui (Departament de Conducta de Mercat i Reclamacions del Banc d’Espanya, Servei de Reclamacions de la Comissió Nacional del Mercat de Valors o Servei de Reclamacions de la Direcció General d’Assegurances i Fons de Pensions), amb especificació de la seva adreça postal i electrònica, i de la necessitat d’esgotar la via del departament o servei d’atenció al client o del defensor del client per poder formular les queixes i reclamacions davant d’ells.

- El reglament de funcionament.

- Referències a la normativa de transparència i protecció del client de serveis financers.

No s’admet la tramitació simultània d’una queixa o reclamació amb un procediment administratiu, arbitral o judicial obert sobre la mateixa matèria.

Les societats de taxació i els establiments oberts al públic per al canvi de moneda estrangera autoritzats per a operacions de venda de bitllets estrangers o gestió de transferències amb l’exterior, també hauran d’atendre i resoldre les queixes a través d’un servei o unitat equivalent o defensor del client.

La decisió favorable del Departament o Servei d’Atenció al Client o Defensor del Client vincularan l’entitat. Aquesta decisió no serà obstacle al recurs a altres mecanismes de solució de conflictes com és la Junta Arbitral de Consum més propera al domicili del reclamant, la via judicial ni la protecció administrativa.

Més informació: Banc d’Espanya. Preguntes freqüents.

5.2. Departament de Conducta de Mercat i Reclamacions del Banc d’Espanya

Existeix el Departament de Conducta de Mercat i Reclamacions del Banc d’Espanya, així com el Servei de Reclamacions de la Comissió Nacional del Mercat de Valors i el Servei de Reclamacions de la Direcció General d’Assegurances i Fons de Pensions.

Per a l’admissió i tramitació d’una queixa o reclamació davant el Departament de Conducta de Mercat i Reclamacions del Banc d’Espanya, serà imprescindible haver-la formulat prèviament al departament o servei d’atenció al client o defensor del client i que hagi estat denegada o desestimada o hagin transcorregut 2 mesos des de la data de presentació sense que hagi estat resolta.

S’ha de fer constar que aquesta no es troba pendent de resolució o litigi davant òrgans administratius, arbitrals o jurisdiccionals.

En cap cas l’Informe del Departament de Conducta de Mercat i Reclamacions del Banc d’Espanya que posi fi a les queixes o reclamacions tindrà caràcter vinculant per al reclamant ni per a l’entitat a que es refereixi, sens perjudici de remetre als serveis de supervisió corresponents, aquells expedients on s’apreciïn indicis d’incompliment de les normes de transparència i protecció de la clientela.

Més informació: Banc d’Espanya. Queixes i Reclamacions.

© 2011 Agència Catalana del Consum